Októbertől újabb kedvezményes hitel válik elérhetővé, ami a fenntartható, energiatakarékos otthonok építése vagy vásárlása esetén jár. Az MNB Zöld Otthon Programja magas összegű hitelt tesz elérhetővé nagyon alacsony, ráadásul akár 25 évig fix kamat mellett, de az elkészült ingatlan energiabesorolása el kell, hogy érje a jelenleg még nem túl gyakori BB szintet.

A Magyar Nemzeti Bankot augusztus 2-től új mandátummal ruházta fel az országgyűlés, eddigi feladatai mellett a környezeti fenntarthatóságra is figyelnie kell majd a jövőben. Így a korábbiaktól eltérően, célzott jegybanki finanszírozásból kínálnak majd a bankok zöld szempontoknak megfelelő lakossági jelzáloghiteleket legfeljebb 2,5 százalékos kamatok mellett. Egy hitelfelvevő akár 70 millió forintos összeget is felvehet a program keretében, a kamat pedig a teljes futamidő – maximum 25 év – alatt rögzített marad.

A hitel a korábban vállalkozásoknak nyújtott Növekedési Hitelprogram újabb, most először a lakosság számára kínált állomása. Azonban teljesíteni kell hozzá bizonyos feltételeket, például mindenképpen új építésűnek kell lennie az ingatlannak a vásárláskor. Ezen felül a környezetbarát szempontoknak is érvényesülnie kell, ami legalább BB osztályú energiabesorolást jelent az ingatlan esetében.

Mitől lesz egy ingatlan legalább BB besorolású?

Egy BB energiaosztályú ingatlannak, ami a „közel nulla energiaigényű” építésügyi előírásnak felel meg, már igen alacsony, a korszerű energiaosztálynál is kedvezőbb fogyasztást kell elérnie. Emellett külön feltétel, hogy az összes fogyasztás legalább 25 százalékát megújuló energiának kell adnia. Az ezt elérő hazai otthonok aránya jelenleg nagyon alacsony, mindössze 2,5 százalék Virág Barnabás, az MNB alelnökének közlése alapján. Ugyanakkor az újonnan épült ingatlanok esetén már szükséges lesz ennek a magas energiahatékonyságnak az elérése, ugyanis 2022. június 30. után már nem kaphat használatbavételi engedélyt a BB-nél alacsonyabb energiabesorolású ház vagy lakás.

Nincs versenytársa a zöld hitel kamatainak

Az MNB Zöld Otthon programja akár 70 milliós összegben is kínálhat jelzáloghitelt, ami jelentősen magasabb összeg, mint a korábbi támogatott lakáscélra is fordítható hitelek, a legfeljebb 2,5 százalékos kamat pedig jelentősen kedvezőbb a piaci hitelek árazásánál.

Lakáscélra korábban csak a gyermekvállalást ösztönző állami hitelek voltak elérhetőek nyomott áron. A csok hitel 3 százalékos ügyfél által fizetett kamata azonban magasabb, mint a most belengetett Zöld Otthon Program hitelkamata, és maximum 15 millió forintos hitelt tesz elérhetővé. A babaváró esetében, amit többnyire szintén lakáscélra fordítottak a hitelfelvevők, mindössze 10 millió forint állt eddig rendelkezésre, igaz, egy gyermek után már kamatmentessé válik a hitel, három gyerek után pedig vissza sem kell fizetni.

Mennyivel jobb, mint a piaci hitelek?

Az új zöld lakáshitel legfeljebb 2,5 százalékos kamattal vehető majd fel, ami kedvező körülményeket teremt a hitel visszafizetésére. 2020-ban a KSH statisztikái szerint 13,8 millió forint volt egy átlagos, új lakás vásárlására fordított jelzáloghitel összege, az átlagos futamidő pedig 17,8 évet tett ki.

2,5 százalékos kamattal, ha 18 évre kerekítjük a futamidőt, akkor egy átlagos, tehát 13,8 millió forintos hitel törlesztőrészlete 79 239 forint lenne, összesen pedig 17 115 566 forintot kellene visszafizetni.

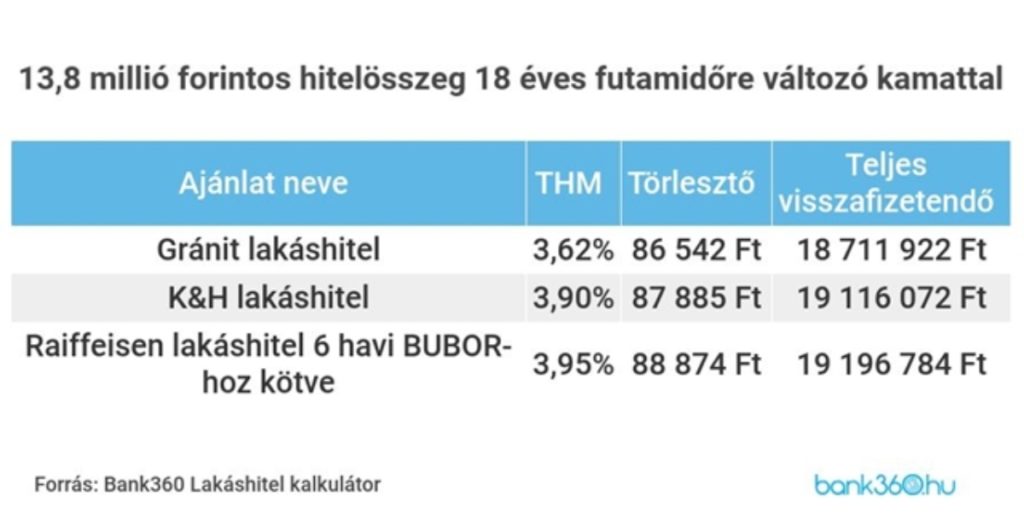

A piaci hitelek ennél egyértelműen többe kerülnek. A Bank360 Lakáshitel kalkulátor alapján még változó kamatozás mellett is magasabb költségek mellett igényelhető egy hasonló lakáshitel. A THM 4 százalékhoz közelít, a teljes visszafizetendő összeg pedig másfél-kétmillió forinttal magasabb, mint a jegybanki konstrukció esetében.

Az új zöld lakáshitel ráadásul csak októberben indulhat, amíg várhatóan a jegybank még kamatot is fog emelni – ez a piaci hitelek drágulását hozza majd –, így pedig a különbségek még nőhetnek is.

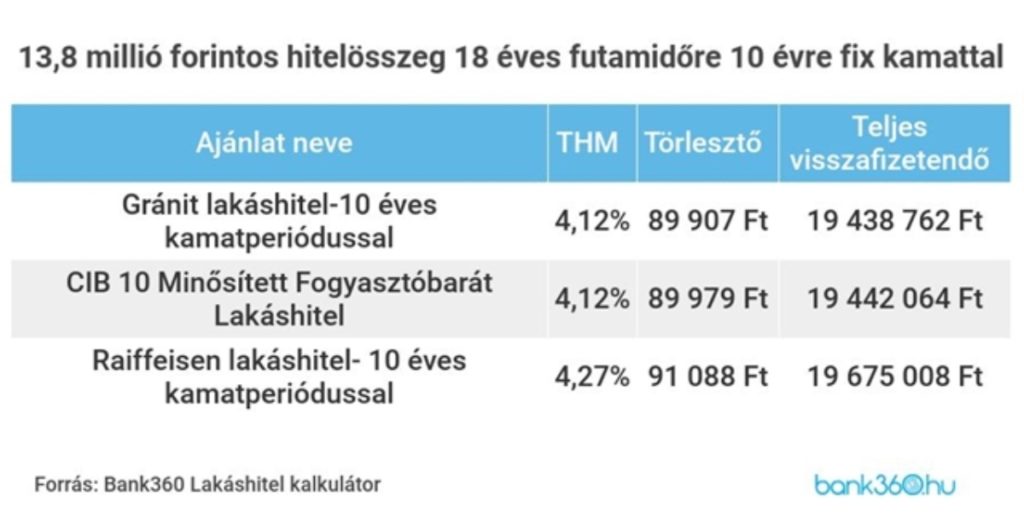

10 éves kamatfixálás mellett már nincs 4 százalék alatti THM az ajánlatok között, és a teljes visszafizetendő még drágább, akár 2,5 millió forinttal is magasabb lehet, mint a zöld jegybanki lakáshitel esetén.

A Zöld Otthon program lakáshitele végig fix, így akkor vehetünk fel pontosan ugyanolyan körülmények mellett piaci hitelt, ha ebben az esetben is a teljes futamidőre rögzítjük a kamatot. Így viszont már 20 millió forint feletti visszafizetendő összeggel számolhatunk, ami már 3,5–5 millió forinttal magasabb, mint a zöld szempontokat érvényesítő, kedvezményes lakáshitelé.

Mennyien vehetik fel a Zöld Otthon Program hitelét?

A kedvezményes hitelt kínáló program kerete 200 milliárd forint, ami azt jelenti, hogy akár egy-két évig is dominánssá válhat ez a finanszírozási forrás az új lakásokra felvett hitelek esetében. A KSH adatai szerint ugyanis tavaly új lakás vásárlására 111,4 milliárd forint hitelt folyósítottak.

Ahogy feljebb már említettük, a tavalyi átlagos hitelösszeg 13,8 millió forint volt, így ez alapján 14–15 ezer igénylőnek lehet majd elég a meghirdetett keret. 2020-ban egyébként 8058 igénylőnek folyósítottak új lakás vásárlása céljából jelzáloghitelt, vagyis ezek alapján sem kell attól félni, hogy az új célzott lakáshitel néhány hónap alatt kifogyna.

Ugyanakkor lehetséges, hogy a programban elérhető lakáshitel magas, 70 millió forintos felső határa és a zöld szempontnak is megfelelő drágább otthon feltétele miatt a korábbi átlagnál magasabb lesz az átlagos hitelösszeg a Zöld Otthon Programban, így pedig kevesebb igénylőnek juthat majd a kedvezményes jegybanki kölcsönből.

Forrás: hvg.hu